GFT annuncia i risultati della Digital Banking Expert Survey 2017

GFT Technologies SE ha reso disponibili i dati della Digital Banking Expert Survey 2017, che fotografa lo stato della trasformazione digitale nel sistema bancario. L’analisi, condotta in collaborazione con la società di ricerche di mercato Frost&Sullivan, ha coinvolto 285 professionisti, manager C-Level e figure decisionali dei settori IT e Business appartenenti a piccole, medie e grandi banche retail con almeno 500 dipendenti in otto Paesi, tra i quali l’Italia.

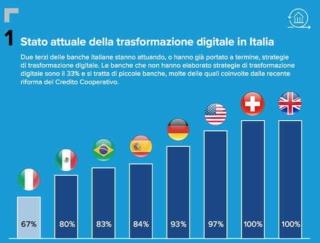

Dall’indagine emerge che l’87 percento delle banche ha in atto o sta sviluppando una strategia di trasformazione digitale. Il 34 percento degli intervistati afferma di avere definito una strategia di trasformazione digitale, il 53 percento si ritiene a un buon livello di sviluppo, e solo il 13 percento dichiara di non averla ancora definita. Il Regno Unito e la Svizzera sono all’avanguardia in questo ambito: il 100% delle istituzioni di tutte le dimensioni afferma di aver definito o di essere in fase di sviluppo della propria strategia di trasformazione digitale.

Per quanto riguarda l’Italia, le banche sono in fase avanzata nella strategia di digital banking. Due terzi delle banche intervistate stanno attuando, o hanno già portato a termine, strategie di trasformazione digitale. Le banche che non hanno elaborato strategie di trasformazione digitale sono il 33 percento: si tratta prevalentemente di piccole banche, molte delle quali coinvolte dalla recente riforma del Credito Cooperativo.

Tra le principali sfide emerse nell’ambito della Digital Banking Expert Survey 2017 ci sono la difficoltà di integrazione dei sistemi legacy (59%), le implicazioni legate a security e privacy (57%), la mancanza di competenze interne (51%).

Intelligenza Artificiale e Bank as a Platform driver della trasformazione digitale

Tra i temi più caldi emersi dall’indagine ci sono l’intelligenza artificiale (AI) e l’approccio Bank as a Platform.

L’83 percento di tutti gli intervistati riconosce il valore dell’intelligenza artificiale (il 94 percento nelle grandi istituzioni). Il Brasile, il Regno Unito e il Messico guidano in termini di rilevanza attribuita all’AI, mentre in Germania, Svizzera e Italia l’atteggiamento è più prudente e ancora poche banche percepiscono l’AI come strategica.

I benefici previsti dall’implementazione di progetti di AI riguardano miglioramenti in una vasta gamma di funzioni aziendali, dal Back Office al Customer Service, al Personal Financial Planning e alle Vendite. In particolare, il 71% degli intervistati ha indicato la riduzione dei costi operativi, il 64% il conseguimento di un maggiore coinvolgimento dei clienti e il 48% la riduzione dei rischi.

Secondo Statista, il mercato globale dei Robo Advisor mostra un tasso di crescita annuale che tocca il 41,5 percento. “In particolare, il Retail Banking ha accesso a grandi quantità di dati non strutturati come le informazioni sui clienti, che attualmente non vengono utilizzate al massimo della loro potenzialità”, ha commentato Marika Lulay, CEO di GFT Technologies SE. “Utilizzando metodi cognitivi basati su sistemi di autoapprendimento, questi dati non strutturati possono essere elaborati e organizzati nel generare ipotesi ponderate sul processo decisionale per servire meglio i clienti nonché aumentare i ricavi“.

Per quanto riguarda il panorama nazionale, il 73 percento delle banche italiane riconosce l’importanza dell’intelligenza artificiale. Due intervistati su cinque la considerano importante a livello tattico e un ulteriore 22 percento la considera di importanza strategica. Le tre principali soluzioni AI che le banche ritengono di dover adottare sono l’assistenza virtuale alla clientela (61%), l’automazione robotica di alcuni processi (36%) e soluzioni di next best action e interfaccia utente personalizzata (30%).

Molte istituzioni privilegiano l’approccio Bank as a Platform (BaaP), basato sull’idea che le banche distribuiscano i propri prodotti, nonché quelli di terze parti, attraverso Open API e sfruttino front-end coerenti con i differenti profili dell’end-user, in modo che i clienti possano facilmente e comodamente scambiare informazioni con più fornitori.

Il 69 percento delle banche intervistate ha preso in considerazione l’approccio BaaP e il 69 percento di queste ritiene che avrà un impatto da considerevole a moderato sul loro modello di business. Tra i benefici principali dell’approccio BaaP ci sono maggior coinvolgimento del cliente (62%), capacità di sviluppare nuove applicazioni (55%), diminuzione dei costi operativi (51%). Regno Unito e Spagna svettano nell’adozione della BaaP, mentre Messico, Brasile e Italia sono più cauti con un’ampia percentuale di intervistati che non sta ancora concretamente considerando questo modello. In generale, i principali fattori percepiti come barriere nell’adozione di un modello BaaP sono la complessità dei sistemi esistenti(65 %), implicazioni legate alla sicurezza (56%), alti costi (45%), mancanza di competenze interne (43%).

Il 38 percento delle banche italiane sta adottando l’approccio BaaP, ma nessuna ha ancora iniziato l’implementazione. I benefici della BaaP percepiti in Italia sono in linea con i risultati generali: il maggiore coinvolgimento dei clienti figura al primo posto (42%), seguito da potenziamento dei ricavi delle attività bancarie principali (38%), capacità di sviluppare nuove applicazioni e maggior flusso di ricavi delle attività non bancarie (36%). La sicurezza, la complessità e la mancanza di competenze sono tra le sfide principali individuate dalle banche italiane, in linea con le tendenze generali osservate in tutti i Paesi. Più bassa della media generale, la consapevolezza delle modifiche da introdurre ai sistemi di back-end in relazione al modello BaaP.