GPU e data center: Nvidia continua a dominare il mercato

Quando Jensen Huang e i suoi due partner fondarono Nvidia nel 1993, il mercato dei chip grafici aveva molti più concorrenti rispetto al mercato delle CPU, che ne aveva solo due. I concorrenti di Nvidia nel mercato gaming includevano infatti ATI Technologies, Matrox, S3, Chips & Technology e 3DFX. Un decennio dopo, Nvidia aveva surclassato quasi tutti tranne ATI, che sarà acquisita poi da AMD nel 2006. Per la maggior parte di questo secolo, Nvidia si è focalizzata nel portare la stessa tecnologia che utilizza per il rendering dei videogiochi per alimentare supercomputer, calcolo ad alte prestazioni (HPC) e intelligenza artificiale.

I risultati di questo cambiamento sono evidenti nei report finanziari di Nvidia. Nel trimestre più recente, le entrate del settore data center hanno raggiunto i 3,81 miliardi di dollari, in crescita del 61% rispetto all’anno precedente, e hanno rappresentato il 56% delle entrate totali di Nvidia. Nell’ultimo elenco Top500 di supercomputer, 153 utilizzano acceleratori Nvidia mentre AMD ne ha solo nove. Secondo IDC, inoltre, nel 2021 Nvidia deteneva il 91,4% del mercato delle GPU enterprise contro l’8,5% di AMD.

Ma come si è arrivati a simili numeri? A inizi 2000, Nvidia si è resa conto che la natura della GPU (un co-processore di calcolo a virgola mobile con migliaia di core in esecuzione in parallelo) si prestava molto bene all’HPC e al calcolo AI. Come la grafica 3D infatti, l’HPC e l’intelligenza artificiale dipendono fortemente dal calcolo in virgola mobile.

I primi passi verso un profondo cambiamento aziendale sono arrivati nel 2007, quando l’ex professore di informatica della Stanford University Ian Buck sviluppò CUDA, un linguaggio simile a C++ per la programmazione di GPU. Gli sviluppatori di videogiochi non codificavano per la GPU; programmavano la libreria grafica DirectX di Microsoft, che a sua volta parlava con la GPU. CUDA ha presentato l’opportunità di codificare direttamente sulla GPU proprio come un programmatore che lavora in C/C++ farebbe con una CPU.

Oggi CUDA viene insegnato in diverse centinaia di università in tutto il mondo e Buck è a capo dei progetti di intelligenza artificiale di Nvidia. CUDA ha permesso agli sviluppatori di creare applicazioni specifiche per GPU (qualcosa di non fattibile prima), ma le ha anche “bloccate” all’interno della piattaforma Nvidia, perché CUDA non è facilmente portabile. Manuvir Das, vice presidente dell’enterprise computing di Nvidia, afferma che l’azienda “è decisamente focalizzata sulle aziende. Naturalmente, siamo anche un’azienda che opera nel mercato gaming e questa doppia natura non cambierà”.

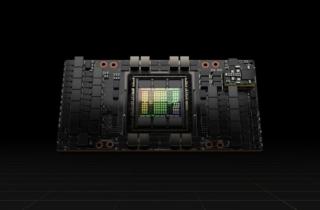

I settori gaming ed enterprise di Nvidia utilizzano entrambi la stessa architettura GPU, ma la società pensa a questi due business come entità separate. “In questo senso, siamo quasi due aziende all’interno di una. C’è una sola architettura, ma i due percorsi di commercializzazione sono molto diversi a livello di clienti, casi d’uso e tutto il resto“. Das aggiunge che Nvidia ha un’ampia gamma di GPU e che tutte hanno funzionalità diverse a seconda del mercato di destinazione. Le GPU aziendali, ad esempio, integrano un motore di trasformazione che esegue l’elaborazione del linguaggio naturale e altre funzioni che non si trovano invece nelle GPU gaming.

Addison Snell, ricercatore e CEO di Intersect360 Research, afferma che al momento Nvidia sta gestendo bene i due mercati. Tuttavia, “la crescita del GPU computing la sta portando a pieno regime nell’enterprise computing e nel settore dell’intelligenza artificiale. Anshel Sag, analista di Moor Insights & Strategy, la pensa allo stesso modo. “Vedo che molti degli sforzi dell’azienda sono molto concentrati sul mercato enterprise, ma penso al tempo stesso che quello gaming continui a essere un aspetto molto importante del brand Nvidia”.

Sag ritiene che il più grande margine di miglioramento di Nvidia sia nelle tecnologie mobile. “Penso che sia ancora molto debole in questo settore e che lo spazio mobile non sia limitato solo agli smartphone, ma anche alle applicazioni AR/VR. Su questo versante Nvidia ha tantissimo terreno da recuperare nei confronti di Qualcomm”.

Competere con i partner

Nvidia opera in modo diverso rispetto ad altri giganti dei chip, in quanto compete con i suoi stessi partner OEM… e non sempre le cose vanno per il meglio. A settembre, il produttore di periferiche EVGA ha annunciato che non avrebbe più prodotto schede video Nvidia. EVGA è uno dei principali fornitori sul mercato e le schede grafiche rappresentavano l’80% delle sue entrate; dev’esserci quindi stato un grave contrasto con Nvidia se EVGA ha preso questa decisione.

Il CEO di EVGA Andy Han ha citato diverse cause, non ultima la competizione stessa con Nvidia, che produce schede grafiche e le vende agli utenti consumer con il brand Founder’s Edition, cosa che AMD e Intel fanno molto raramente o mai. Inoltre, la gamma di schede grafiche di Nvidia veniva venduta a prezzi più bassi rispetto a quelli delle schede dei licenziatari. Quindi non solo Nvidia era in competizione con i suoi licenziatari, ma li stava rendendo chiaramente anche meno appetibili agli occhi dei consumatori.

A dire il vero Nvidia fa lo stesso sul lato enterprise, vendendo unità server DGX (server montati su rack con otto GPU A100) in concorrenza con partner OEM come HPE e Supermicro. Das però difende questa pratica. “DGX per noi è sempre stato una sorta di veicolo di innovazione AI con cui facciamo molti test e la costruzione dei server DGX ci offre la possibilità di eliminare i bug nel sistema, cosa di cui beneficiano anche gli OEM. Il nostro lavoro con DGX offre quindi agli OEM un grande vantaggio nel preparare i loro sistemi e distribuirli”.

Snell e Sag pensano però che Nvidia non dovrebbe competere con i suoi partner. “Sono molto scettico su questa strategia”, dice Snell. “Se fossi uno dei principali OEM di server, non mi piacerebbe l’idea che Nvidia agisca come fornitore di sistemi e mi porti fuori dal giro”. Sag è convinto che i sistemi DGX siano, in una certa misura, in competizione con ciò che i loro partner stanno offrendo. “Ma detto questo, penso anche che Nvidia non voglia necessariamente fornire supporto e servizi per quei sistemi, come faranno invece i loro partner”.

La concorrenza di AMD e Intel

Quindi, chi potrebbe buttare giù Nvidia dal suo trespolo all’apparenza inattaccabile? Nel corso della storia della Silicon Valley, la maggior parte delle aziende che hanno subito una grande caduta non è stata abbattuta da un concorrente ma per problemi interni. IBM e Apple nel 1990, Sun Microsystems, SGI, Novell e ora Facebook si sono trovati di fronte a enormi problemi a causa di cattiva gestione e decisioni sbagliate, non perché qualcun altro è arrivato e li ha buttati fuori.

Nvidia ha certamente commesso errori nel corso degli anni, ma ha sempre rapidamente corretto la rotta con la generazione successiva di prodotti, oltre ad aver avuto praticamente lo stesso team di gestione esecutiva sin dall’inizio. Una cosa che ha aiutato Nvidia a raggiungere tale dominio è che aveva il mercato tutto per sé. AMD ha lottato per anni per sopravvivere e Intel ha ripetutamente provato (fallendo) a sviluppare GPU di successo.

Ma oggi non è più così. AMD è un’azienda completamente rivitalizzata e può vantarsi del fatto che oggi la sua tecnologia GPU (Instinct) sta alimentando Frontier, il supercomputer più veloce del mondo. Intel sembra poi essere finalmente sulla strada giusta grazie alla sua architettura GPU enterprise Xe. Insomma, Nvidia ha un futuro immediato sicuramente roseo quando si parla di GPU per data center e intelligenza artificiale, ma con AMD e Intel che stanno riprendendo quota prepariamoci a una sfida a tre tutt’altro che scontata.