Data Center in Italia, 15 miliardi di investimenti entro il 2025

Il 2023 ha confermato l’ottimo momento del mercato dei Data Center in Italia, ma il bello deve ancora venire. Se infatti verranno ridotte alcune criticità – in primis negli iter autorizzativi e nell’accesso all’alta tensione – entro il 2025 nel nostro paese potrebbero concretizzarsi ben 15 miliardi di euro di investimenti degli operatori del settore.

È la stima dell’Osservatorio Data Center del Politecnico di Milano, che ieri ha presentato il suo report annuale, che aggiorna i principali dati sul mercato in Italia – numero di player attivi, numero e dislocazione dei Data Center, potenza energetica – e approfondisce diversi aspetti tra cui i potenziali investimenti nei prossimi anni, la dimensione del segmento colocation, e gli impatti economici e sociali sui territori locali.

“I Data Center sono infrastrutture critiche che rappresentano le fondamenta per lo sviluppo dei mercati digitali nazionali e posizionano l’Italia come un polo di riferimento nella rete di calcolo europea, in un momento di massima attenzione alla gestione del dato e alla Cloud sovereignty”, ha detto Alessandro Piva, Direttore dell’Osservatorio Data Center.

2023, gli operatori attivi sono saliti a 66, la potenza nominale a 430 MW

Iniziamo dai numeri: nel 2023 in Italia gli operatori di Data Center attivi sono saliti da 58 a 66 (+14%), e la potenza energetica nominale totale è aumentata del 23% da 350 MW a 430.

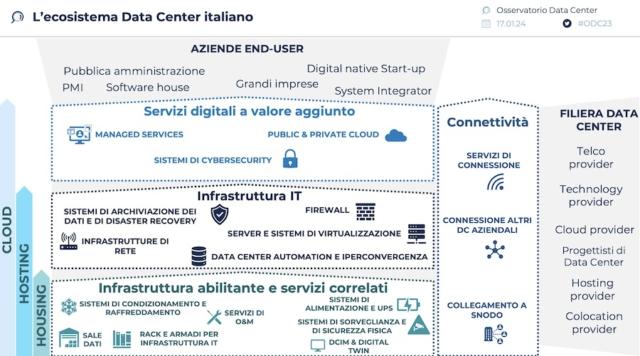

Ma soprattutto durante l’anno 23 operatori (di cui 8 neo-entranti in Italia, che faranno salire il totale a 74) hanno annunciato progetti per la costruzione entro il 2025 di 83 nuove infrastrutture fisiche abilitanti, cioè edifici dotati dei sistemi base per far funzionare un Data Center: condizionamento, utility, sistemi di sicurezza fisica (qui sopra la filiera del mercato secondo l’Osservatorio).

Ma soprattutto durante l’anno 23 operatori (di cui 8 neo-entranti in Italia, che faranno salire il totale a 74) hanno annunciato progetti per la costruzione entro il 2025 di 83 nuove infrastrutture fisiche abilitanti, cioè edifici dotati dei sistemi base per far funzionare un Data Center: condizionamento, utility, sistemi di sicurezza fisica (qui sopra la filiera del mercato secondo l’Osservatorio).

Questi progetti equivalgono secondo le stime dell’Osservatorio a investimenti potenziali appunto per 15 miliardi di euro, tra acquisto dei terreni, costruzione degli edifici, approntamento dei Data Center, e acquisto del relativo hardware e infrastrutture IT.

I 3 fattori favorevoli per il mercato dei Data Center in Italia

Il trend molto positivo dei Data Center in Italia si inquadra in un momento di svolta del mercato europeo. Prima di tutto il nucleo storico di questo mercato, incentrato sulle grandi città del centro-nord – Francoforte, Londra, Amsterdam, Parigi e Dublino, indicate con l’acronimo FLAPD – dopo anni di continuo sviluppo sta rallentando la crescita.

L’interesse degli investitori si è quindi spostato su mercati Data Center emergenti, tra i quali l’Italia spicca per la posizione al centro del Mediterraneo, punto di convergenza di cavi terrestri e soprattutto sottomarini che connettono l’Europa a Medio Oriente, Asia e Africa.

A questo si affianca un’esigenza sempre più forte per molte applicazioni, tra cui i servizi di streaming di contenuti, di tempi di latenza bassissimi, che richiedono Data Center Edge, cioè infrastrutture più piccole e ben distribuite sui territori. E infine c’è il fattore “politico”, ovvero l’esigenza sempre più sentita, anche per vincolo normativo, di mantenere i dati entro i confini nazionali per obiettivi strategici e di sicurezza.

Crescono i due poli (Milano e Roma) ma anche la copertura del territorio

Il risultato è che Milano, nettamente il principale polo di Data Center in Italia, si sta imponendo come una delle sedi in maggiore ascesa in Europa (184 MW di potenza elettrica installata contro i 136 di Madrid e gli 86 di Varsavia), anche se lontana dai livelli di Parigi (400 MW), Francoforte (circa 800) e Londra (oltre 1000).

Intanto anche l’area di Roma, seppur con numeriche molto inferiori, inizia a registrare diverse installazioni e progetti di rilievo, e si candida al ruolo di secondo polo del Paese.

“In Italia oltre ai due poli strategici – Milano e Roma – si sta realizzando una migliore copertura tramite la nascita di piccole infrastrutture di Data Center dislocate su tutto il territorio: un passo avanti importante rispetto a soli due anni fa”, ha detto Marina Natalucci, Direttrice dell’Osservatorio.

L’impatto sui territori. 13 milioni per Settimo Milanese

Per capire l’impatto sui territori locali dello sviluppo del mercato Data Center l’Osservatorio ha coinvolto in un workshop diversi amministratori locali, concludendo che i miliardi investiti nell’apertura di nuovi Data Center sono un motore di sviluppo per la filiera di aziende locali, con centinaia di addetti coinvolti.

Inoltre gli enti comunali interessati beneficiano della riqualificazione di aree di decine di migliaia di metri quadri, spesso in disuso, e incassano notevoli risorse (oneri di urbanizzazione, tributi), utilizzabili in opere pubbliche. Sara Santagostino, sindaca di Settimo Milanese, un comune di 20mila abitanti, ha parlato di incassi tra il 2021 e il 2027 di 13 milioni di euro connessi ai Data Center costruiti o in costruzione sul suo territorio.

Dal punto di vista dimensionale, la maggior parte dei Data Center italiani è oggi di media potenza (2-10 MW) e piccola potenza (sotto i 2 MW), mentre sono meno diffuse le infrastrutture con alta potenza (oltre 10 MW), più complesse dal punto di vista costruttivo e vincolate alla presenza di punti di collegamento all’alta tensione.

Nonostante questo, secondo i ricercatori in Italia l’incidenza di infrastrutture di alta potenza aumenterà nei prossimi anni, in un contesto che vedrà differenziarsi le infrastrutture in quattro tipologie: Campus di Data Center (destinati tipicamente a hyperscaler e grandi cloud provider e operatori ICT), Edge Data Center, snodi di connettività, e Data Center per il supercalcolo.

Il mercato Colocation vale 654 milioni, ma può arrivare a 1,4 miliardi in due anni

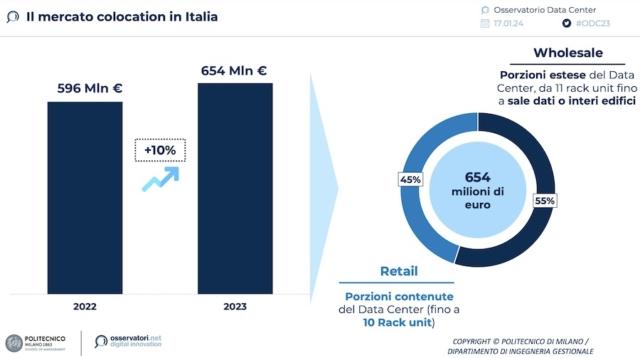

Come anticipato, il report quantifica anche il mercato della colocation dei Data Center in Italia, ossia l’acquisto o affitto di spazi (rack, sale o interi edifici) dei Data Center, da parte di operatori ICT (in primis cloud provider e hyperscaler) o organizzazioni utenti.

Secondo l’Osservatorio la colocation in Italia vale 654 milioni di euro nel 2023 (+10% rispetto al 2022), di cui il 55% definita colocation wholesale (acquisto o vendita di spazi per oltre 10 rack), e il 45% colocation retail (spazi fino a 10 rack).

Secondo l’Osservatorio la colocation in Italia vale 654 milioni di euro nel 2023 (+10% rispetto al 2022), di cui il 55% definita colocation wholesale (acquisto o vendita di spazi per oltre 10 rack), e il 45% colocation retail (spazi fino a 10 rack).

“Siamo a un punto di svolta del mercato colocation italiano, che se il sistema Paese si confermerà un’area attrattiva potrà più che raddoppiare entro il 2025 e toccare 1,4 miliardi di euro”, ha detto Luca Dozio, Direttore dell’Osservatorio Data Center. “Inoltre l’indotto generato da queste infrastrutture è ancor più rilevante se guardiamo ai mercati digitali italiani che potranno svilupparsi ulteriormente grazie agli investimenti in arrivo, riportando nel nostro Paese parte del valore che a oggi è veicolato su ecosistemi esteri più sviluppati”.

Le criticità da risolvere: riconoscimento, iter autorizzativi, accesso all’energia

Per realizzare tutte le potenzialità del mercato Data Center in Italia, ossia i già citati 15 miliardi entro il 2025, occorrerà però migliorare alcune condizioni di sistema.

Innanzitutto c’è il problema del riconoscimento a livello regolatorio. I Data Center per ora sono considerati generici edifici industriali, senza iter specifici definiti per la loro apertura sul territorio. Di conseguenza i tempi sono lunghi e l’interazione con le istituzioni complessa (enti locali e centrali, ministeri), con procedure non standard.

Si generano quindi ritardi che possono scoraggiare gli operatori, che necessitano di tempi di ritorno certi per i loro investimenti. Un problema emerso molto chiaramente (ne abbiamo parlato qui) anche al recente evento annuale di IDA, l’associazione italiana di operatori di data center. È quindi cruciale, spiega l’Osservatorio, definire a livello normativo il Data Center come infrastruttura peculiare e allo stesso tempo, definire una procedura standard, chiara e veloce, che espliciti i passi da seguire e gli enti da coinvolgere.

Altro problema è che i Data Center di potenza superiore ai 10 MW, previsti in grande crescita per i prossimi anni, richiedono l’allacciamento all’alta tensione, non sempre disponibile sul territorio. Saranno necessari potenziamenti della rete elettrica nazionale per garantire la fattibilità degli scenari di sviluppo dei Data Center.

“Nel dicembre 2022 avevamo richieste di connessione da parte di data center per 1800 MW, un anno dopo le richieste sono salite a 7500 MW, più del quadruplo”, ha detto al convegno di presentazione del report Enrico Maria Carlini, responsabile pianificazione del sistema elettrico e autorizzazioni di Terna. “Di queste, oltre 6200 sono in Regione Lombardia, oltre 4000 nell’area di Milano. Queste richieste non si concretizzeranno tutte nel breve termine, ma comunque l’impatto è forte. Solo in Lombardia Terna ha previsto investimenti nella rete elettrica per 1380 milioni di euro nei prossimi 10 anni”.

“Negli ultimi anni il mercato Data Center in Italia ha avuto dinamiche particolarmente incoraggianti, e nei prossimi due la crescita potrà essere ancora più significativa, ma solo se il sistema Paese riuscirà a creare le condizioni per cui investire in Italia sia realmente attrattivo per gli attori del mercato”, ha concluso Natalucci. “Questo richiederà un lavoro di ecosistema tra istituzioni e imprese per rendere l’Italia un punto cardine dell’infrastruttura digitale a livello europeo e soprattutto nell’area mediterranea”.